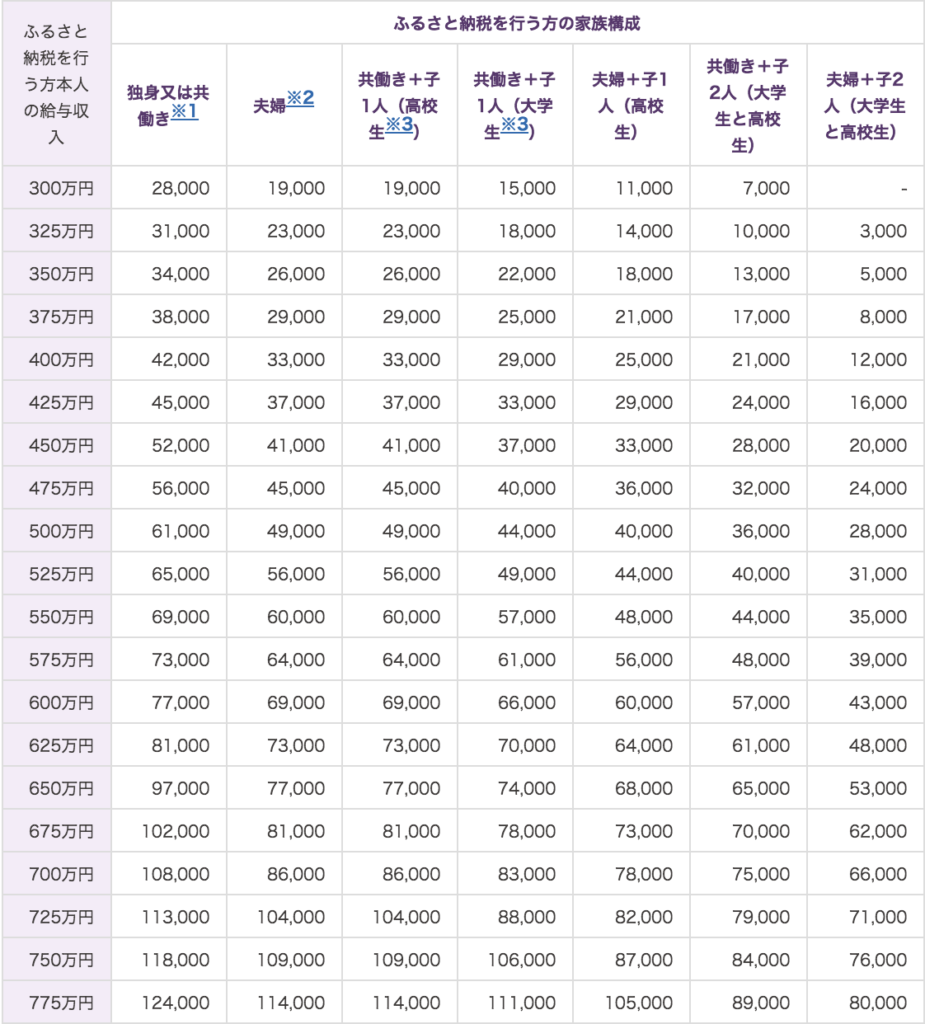

ふるさと納税の限度額をシミュレーションする事ができるサイトは沢山あります。シミュレーションだけでなく年収、家族構成によってふるさと納税の限度額の目安表も作成されていたりと便利です。

しかし、どのシミュレーション、目安表も基本的には給与所得のみを前提に作成がされているため個人事業主、給与所得以外の副業がある場合は、ふるさと納税の限度額を知る事が困難です。

今回は個人事業主、副業をしてい場合のふるさと納税の限度額をシミュレーションサイトを利用して計算してみます。

なぜ個人事業主、副業をしているとふるさと納税の限度額を知る事が困難なのか

| 所得の種類 | 所得の計算方法 |

| 事業所得 | 総収入金額ー必要経費 |

| 不動産所得 | 総収入金額ー必要経費 |

| 給与所得 | 収入金額ー給与所得控除額 |

| 雑所得 | 総収入金額ー必要経費 |

個人所得は10種類あるのですが、今回は個人事業主、副業を中心にしているので、事業所得、不動産所得、給与所得、雑所得で考えてみます。

収入金額ー給与所得控除額で給与所得を計算する事ができます。収入金額は、社会保険料、所得税等が引かれる前の総支給額のため、給与明細で年収を把握する事は簡単です。収入がわかれば後は給与所得控除額がわかれば、給与所得を計算する事はできます。

給与所得控除額は給与等の収入金額から計算するため、給与収入がわかれば給与所得を計算する事は難しくありません。詳しくは下記の記事を参考にして下さい。給与所得を簡単に知る方法もあります。

しかし、個人事業主、副業の場合は給与所得ではなく、事業所得、不動産所得、雑所得となる事が多いいです。2017年に話題となった仮想通貨はほぼ雑所得です。

事業所得、不動産所得、雑所得は総収入金額ー必要経費で所得を計算するため、給与所得のように給与収入がわかれば所得が計算できるものではありません。これが個人事業主、副業をしている場合にふるさと納税の限度額を知る事が難しい理由です。

ふるさと納税の限度額の目安表(給与収入→給与所得)

先ほども話しましたが、個人事業主の場合は収入から所得が計算できないため、「収入が◯◯◯円の場合のふるさと納税の限度額は◯◯◯円」とする事はできませんが、「所得が◯◯◯円の場合のふるさと納税の限度額は◯◯◯円」とする事はできます。

| 給与収入 | 所得(給与所得) |

| 3,000,000 | 1,920,000 |

| 3,250,000 | 2,093,600 |

| 3,500,000 | 2,270,000 |

| 3,750,000 | 2,458,400 |

| 4,000,000 | 2,660,000 |

| 4,250,000 | 2,858,400 |

| 4,500,000 | 3,060,000 |

| 4,750,000 | 3,258,400 |

| 5,000,000 | 3,460,000 |

| 5,250,000 | 3,658,400 |

| 5,500,000 | 3,860,000 |

| 5,750,000 | 4,058,400 |

| 6,000,000 | 4,260,000 |

| 6,250,000 | 4,458,400 |

| 6,500,000 | 4,660,000 |

| 6,750,000 | 4,875,000 |

| 7,000,000 | 5,100,000 |

| 7,250,000 | 5,325,000 |

| 7,500,000 | 5,550,000 |

| 7,750,000 | 5,775,000 |

| 8,000,000 | 6,000,000 |

| 8,250,000 | 6,225,000 |

| 8,500,000 | 6,450,000 |

| 8,750,000 | 6,675,000 |

| 9,000,000 | 6,900,000 |

| 9,250,000 | 7,125,000 |

| 9,500,000 | 7,350,000 |

| 9,750,000 | 7,575,000 |

| 10,000,000 | 7,800,000 |

| 11,000,000 | 8,800,000 |

| 12,000,000 | 9,800,000 |

| 13,000,000 | 10,800,000 |

| 14,000,000 | 11,800,000 |

| 15,000,000 | 12,800,000 |

| 16,000,000 | 13,800,000 |

| 17,000,000 | 14,800,000 |

| 18,000,000 | 15,800,000 |

| 19,000,000 | 16,800,000 |

| 20,000,000 | 17,800,000 |

| 21,000,000 | 18,800,000 |

| 22,000,000 | 19,800,000 |

| 23,000,000 | 20,800,000 |

| 24,000,000 | 21,800,000 |

| 25,000,000 | 22,800,000 |

*平成30年4月1日現在

ふるさと納税の限度額の目安表は給与収入を基に作成されているのが多いため給与収入を給与所得に変換しました。個人事業主、副業をしている場合は、給与所得を自分の所得に置き換えてふるさと納税の限度額の目安表を参考にしてみるとわかりやすいです。

総務省のHPにふるさと納税の目安表があります。自分の所得を給与収入に置き換えて目安表を参考にして下さい。

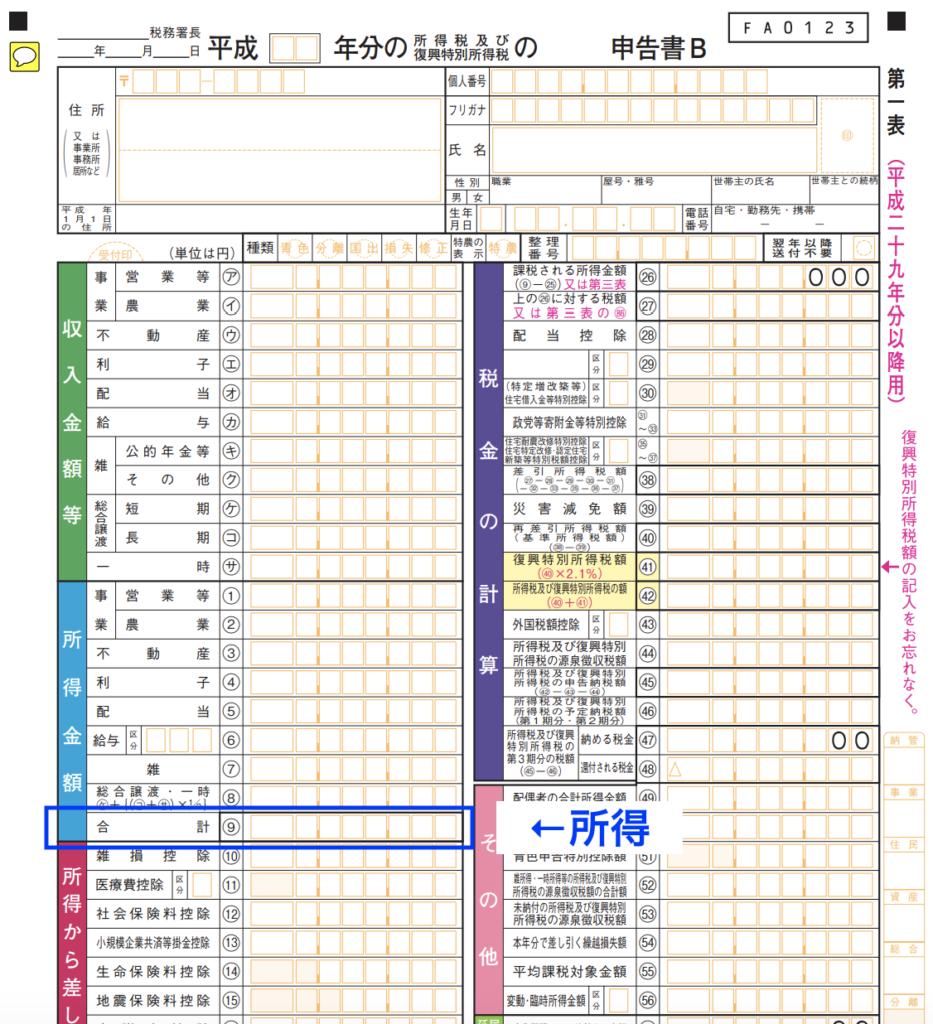

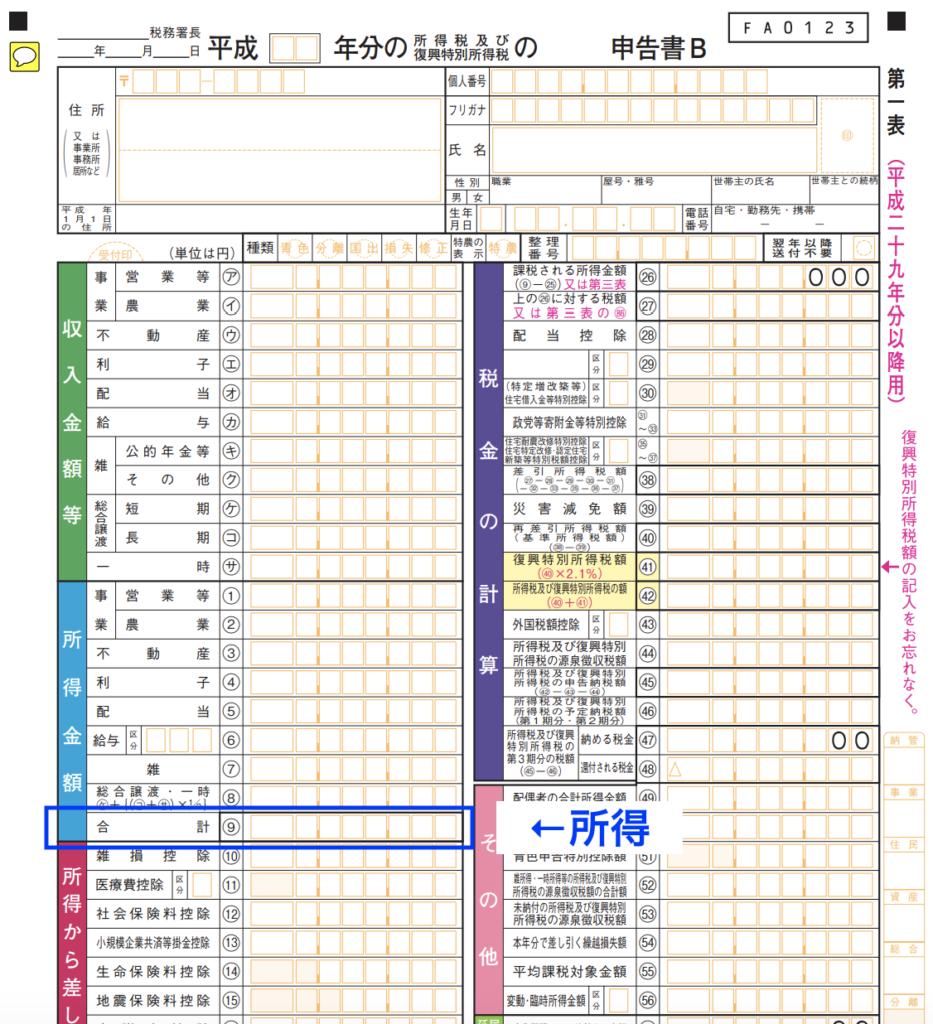

厳密には違いますが、個人事業主、副業で確定申告をしている場合は上記の青の□で囲まれている金額を所得として考えるといいです。

ふるさと納税の限度額のシミュレーション方法

個人事業主、副業をしている場合のふるさと納税の限度額を計算するシミュレーションサイトは、あるかもしれませんが知りません。「個人事業主、副業の場合ふるさと納税の限度額をシミュレーションできないのか?」というと、そうでもありません。

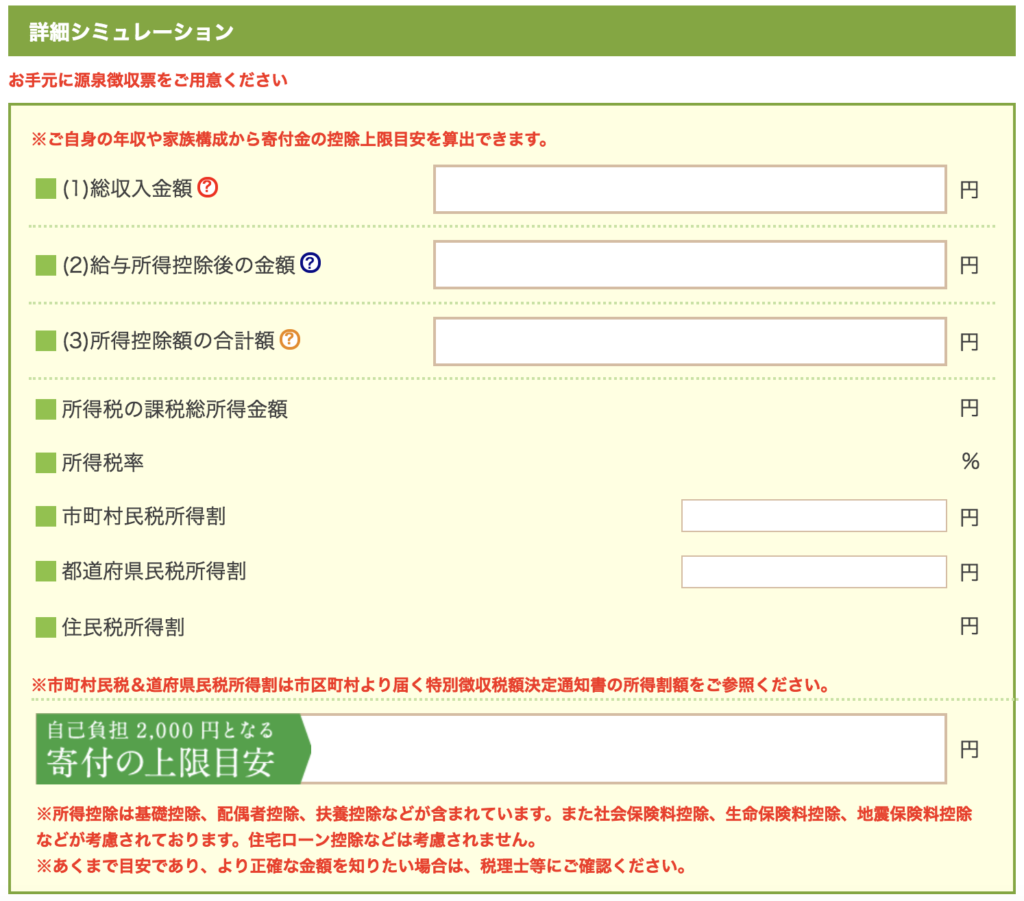

「さとふるの詳細シミュレーション」を利用すると個人事業主、副業をしている場合でも簡単にシミュレーションができます。

個人事業主、副業は「さとふる」の詳細シミュレーション

さとふるの詳細シミュレーションを少し応用すると個人事業主、副業をしている場合でもふるさと納税の限度額をシミュレーションする事ができます。

シミュレーションを利用するためには「(1)総収入金額」「(2)給与所得控除後の金額」「(3)所得控除額の合計額」の3つの項目を入力する必要があります。

一見すると個人事業主は利用出来ないのでは?と思いますが、実はそうでもありません。

(1)総収入金額

総収入金額は、ふるさと納税の限度額を計算する上であまり必要がない項目になります。どの数字を入力してもいいのですが、(2)の給与所得控除後の金額と同額を入力しておきましょう。

(2)給与所得控除後の金額

給与所得控除後の金額は、確定申告書の「所得金額の合計」の金額を入力します。目安表の時と同じ画像になりますが、確定申告書では青の□で囲まれている金額です。

純損失、雑損失の繰越控除や分離課税の譲渡所得等がある場合は違う金額になるので注意して下さい。

(3)所得控除額の合計額

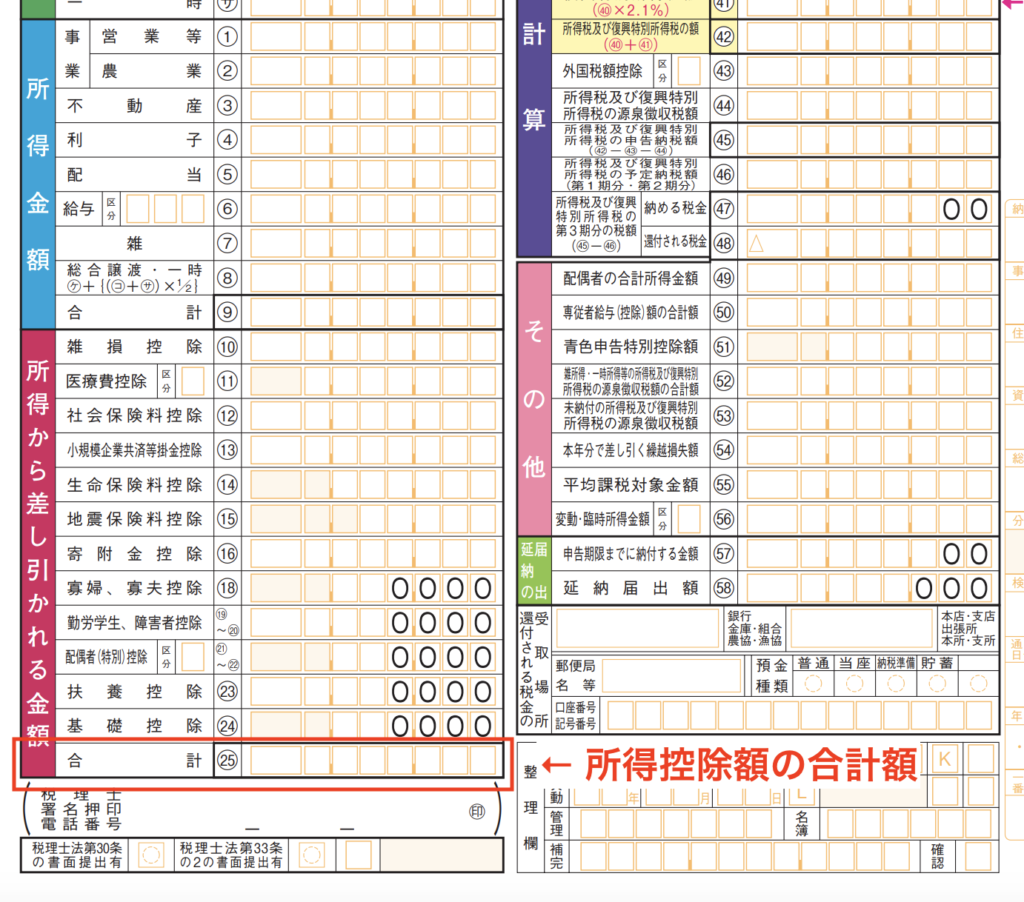

所得控除額の合計額は、確定申告書の「所得から差し引かれる金額の合計額」の金額を入力します。確定申告書では赤の□で囲まれている金額です。

この金額でも大丈夫ですが、より詳細にする場合は次の計算をして下さい。

もっと詳しく

所得控除額の合計額ー50,000×(1+α(扶養の人数))

基礎控除、扶養控除等の人的控除は所得税と住民税で金額が違ってきます。基礎控除額は所得税では380,000円ですが、住民税では330,000円になります。

扶養の人数が増えるほど所得税と住民税では所得控除額の合計額に違いが発生するため調整をする必要があります。生命保険料控除等も所得税と住民税では金額に違いがありますが、そこまで差額がでないためあまり気にしなくても大丈夫です。

詳細シミュレーションの結果

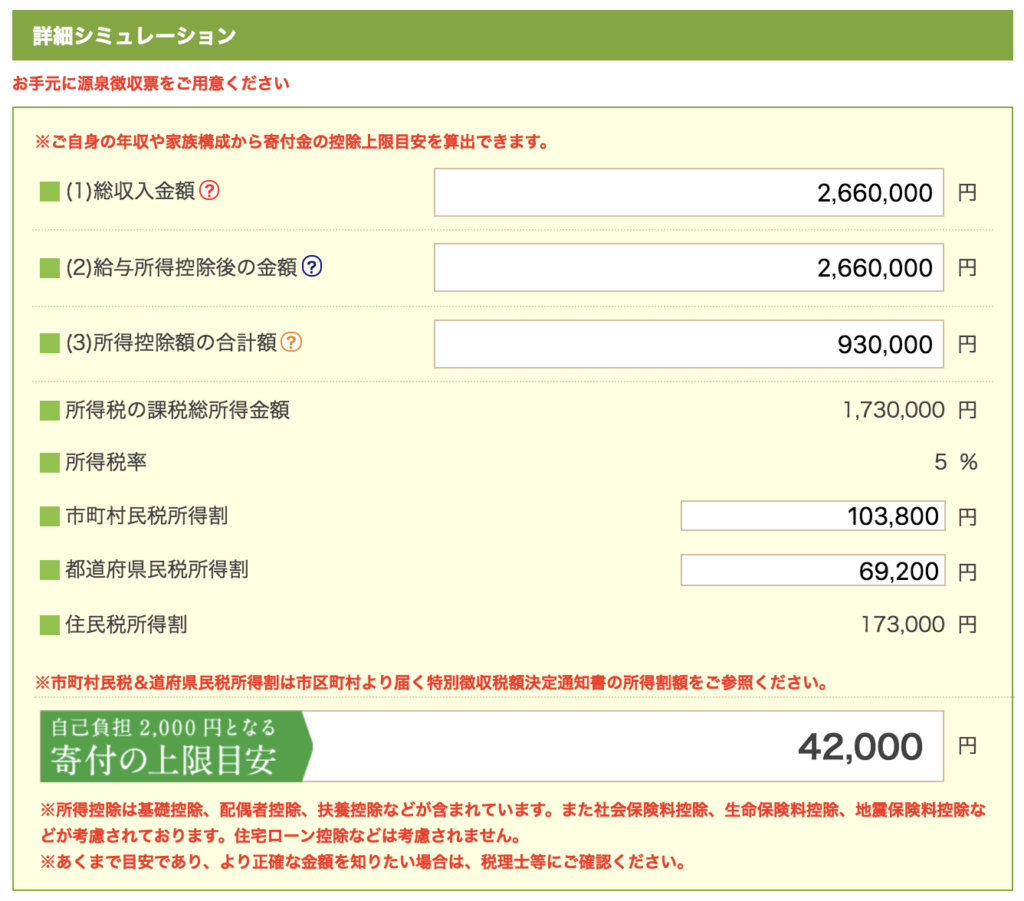

実際にふるさと納税の限度額をシミュレーションに入力をして検証してみます。せっかくなので、ふるさと納税の限度額の計算方法の時の例を参考に入力をしてみます。

例

・給与収入 4,000,000円

・給与所得 2,660,000円

・社会保険料控除 600,000円

・所得税の税率 5.105%

・住民税所得割額 173,000円

上記記事の時に、例を基に計算した時にはふるさと納税の限度額は42,775円になりました。計算結果が正しいかどうか、少し緊張します。

さとふるの詳細シミュレーションで必要になる情報は所得金額と所得控除額です。

ココがポイント

・所得額の合計額=2,660,000(給与所得)

・所得控除額の合計額=600,000(社会保険料)+380,000(基礎控除)=980,000

例を基にして考えると「所得額の合計額は2,660,000円」「所得控除額の合計額は980,000円」先ほどの画像にすると各々、確定申告書の青の□、赤の□で囲まれている金額になります。

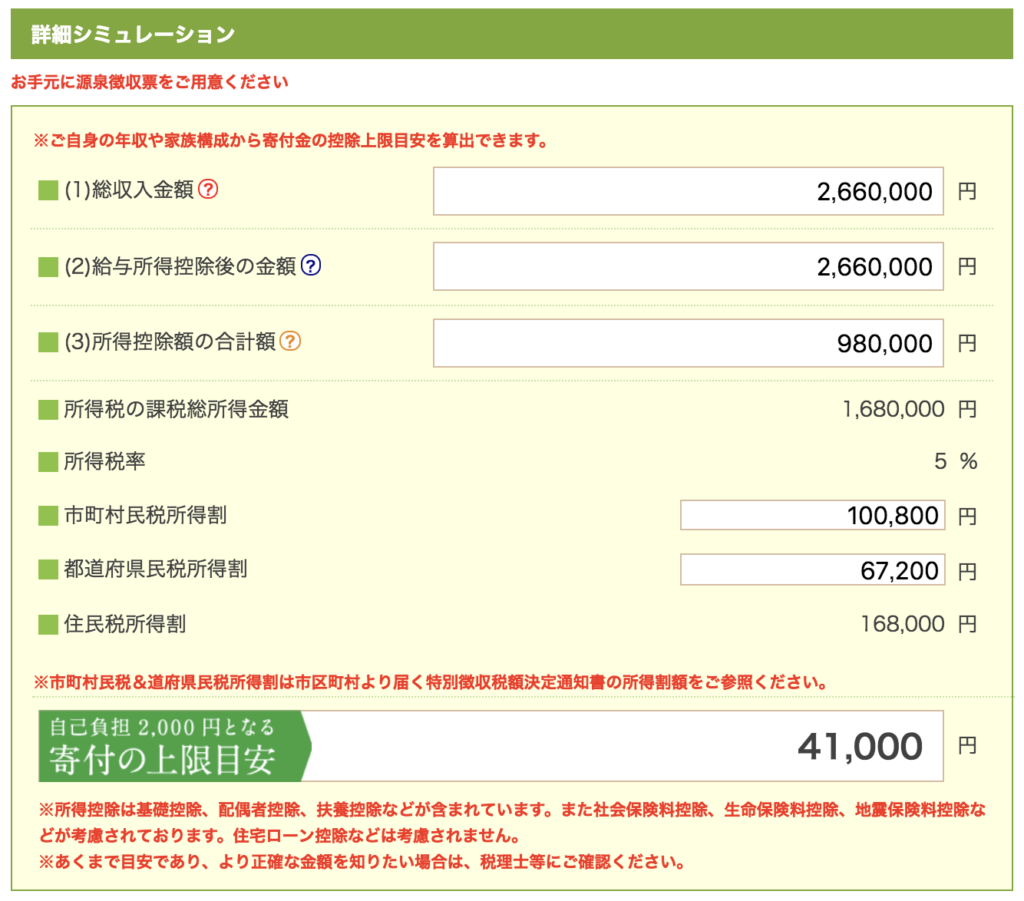

これでも大丈夫ですが、人的控除を考えると所得控除額の合計額は以下の金額になります。

もっと詳しく

980,000ー50,000×(1+0)=930,000円

実際に詳細シミュレーションに入力をした結果は以下です。

「(1)総収入金額」「(2)給与所得控除後の金額」「(3)所得控除額の合計額」の項目を入力すると後は自動で計算してくれます。簡単で便利です。

シミュレーション結果は限度額が42,000円となり、以前計算してみた42,775円に近い結果となりました。

試しに所得控除額の合計額を人的控除を考慮せずにシミュレーションをした場合の限度額は41,000円になりました。そこまで気になる金額ではありませんが、金額に違いはでてきます。

まとめ

ふるさと納税の限度額のシミュレーションは給与所得のみではなく、個人事業主、副業をしている場合でもシミュレーションをする事ができます。

シミュレーション結果はあくまで目安となるため、より正確な金額を知るためには税理士等に相談する事をオススメします。

ふるさと納税はワンストップ特例を利用すると確定申告は不要になりますが、サラリーマンで副業をしている場合は気をつけて下さい。場合によっては自己負担が2,000円ではなくなってしまいます。

-

-

ふるさと納税は副業してる人は注意。ワンストップ特例が使えない

続きを見る