「副業は20万円以下であれば申告が不要」と聞いたことがないでしょか?

これは半分正解で、半分間違っています。副業の所得は20万円以下であれば確定申告は不要ですが、住民税の申告は必要です。

2018年は副業元年と呼ばれ、副業で稼ぐサラリーマンが増えていますが、申告について勘違いしていることはありませんか?

中には収入と所得を混同している方がいます。収入の20万円と、所得の20万円は違います。

今回は副業の申告についてご紹介します。

こんな方におすすめ

- 本業以外に20万円以下の収入がある

- ライター、ブログの収入がある

- 株をしている

- 本業とは別にアルバイトをしている

副業の所得は20万円以下でも住民税の申告は必要

住民税の申告?と思ったかもしれませんが、申告には国税の確定申告と住民税の申告があります。

20万円以下の申告が不要と言われているのは国税の確定申告です。住民税の申告は必要なので勘違いしないようにしましょう。

確定申告をすると住民税の申告は必要ありません。確定申告した場合、所得の情報が市町村にいくので申告は確定申告の1回になります。

20万円以下は所得を意味する

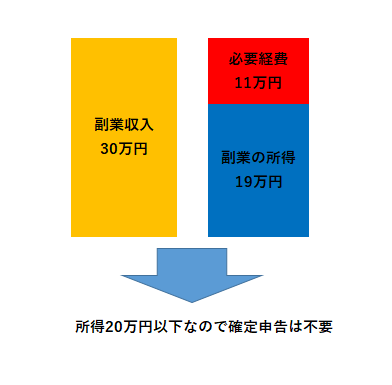

収入と所得を同じと思っている方がいますが、収入と所得は違います。

収入=売上、所得=利益のことです。

左のオレンジが収入で右の青が所得です。

副業の確定申告が不要と言われている20万円は収入ではなく所得です。

所得は収入から経費を引いた後の金額なので、収入が20万円を超えても所得が20万円以下になることがあります。

確定申告が必要な方

給料の収入が2,000万円を超える場合、年末調整ではなく確定申告になります。

2,000万円を超える給料収入がある方は、たとえ副業の所得が20万円以下でも確定申告が必要です。さらに年の途中で退職し、年末調整が済んでいない方も確定申告が必要です。

個人の所得は全部で10種類あります。所得の種類によって、所得の計算や税金の計算方法が違うので副業で人気な「ブログ・ライター」「株」「アルバイト」の確定申告について確認します。

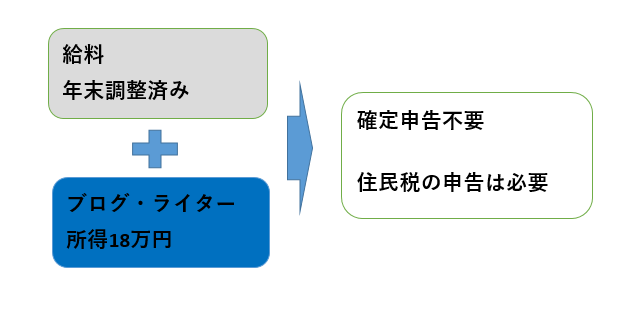

ブログ・ライターの場合

ブログ・ライターの副業は、サラリーマンであれば通常は雑所得になります。

| 雑所得 = 総収入金額 ー 必要経費 |

雑所得は上記のように計算されます。計算の結果、雑所得が20万円以下であれば「確定申告は不要、住民税の申告は必要」です。

例えば収入が28万円、必要経費が10万円の場合は所得が18万円です。

本業以外の所得が20万円以下なので「確定申告は不要、住民税の申告は必要」です。

株の場合

株式の譲渡は譲渡所得になります。

上場株式等の譲渡は、口座の開設時に「特定口座の源泉徴収あり」で開設している場合、口座から税金が徴収されているので確定申告は不要です。

特定口座で源泉徴収ありにしていれば、20万円以上の所得があっても確定申告は不要になります。

株については以下の場合確定申告が不要になります。

メモ

・特定口座の源泉徴収あり

・年間を通して譲渡損失が発生

・譲渡益が20万円以下

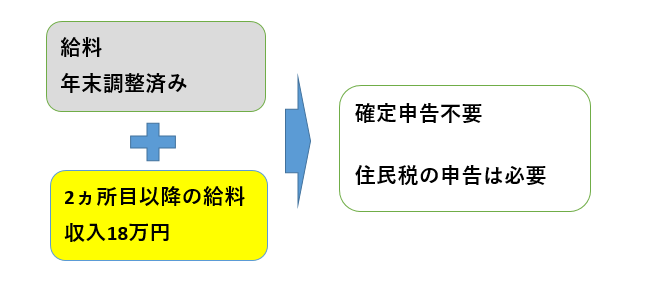

アルバイトの場合

本業以外にアルバイトをして、2ヶ所から給料をもらっている場合2ヶ所目の収入が20万円以下であれば確定申告が不要になります。

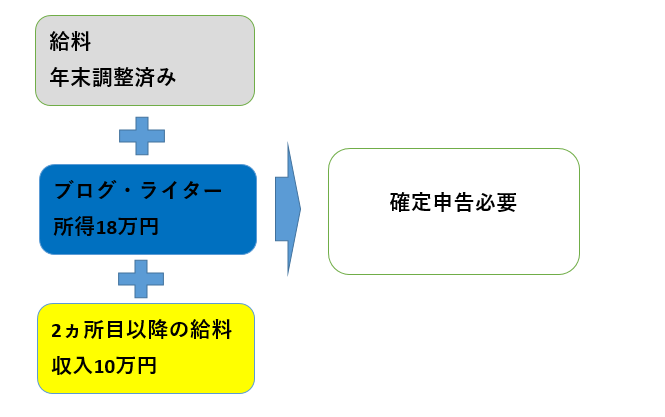

ブログとアルバイト

ブログ・ライター、株、アルバイトは所得が各々違います。20万円以下の判定は所得毎ではなく、所得を合計して考えます。

例えばブログ・ライターの所得が18万円、アルバイトが収入10万円の場合、それぞれで考えると20万円以下です。

しかし合計するため18万円+10万円=28万円になるので確定申告が必要です。

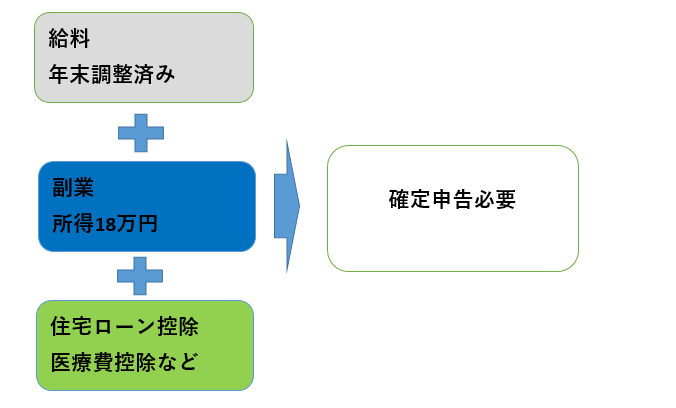

医療費控除などの確定申告をする場合

サラリーマンであれば、年末までに勤務している主たる勤務先で年末調整によって税金が計算されます。

年末調整時の所得控除

・小規模企業共済等掛金控除

・生命保険料控除

・地震保険料控除

・寡婦(寡夫)控除

・勤労学生控除

・障害者控除

・配偶者(特別)控除

・扶養控除

・基礎控除

これらの所得控除は年末調整時に必要書類等があれば、所得控除になります。

住宅借入金等特別控除(住宅ローン控除)は初年度確定申告をしますが、翌年以降は年末調整時に控除できます。

所得控除はこれら以外に、「雑損控除」「医療費控除」「寄附金控除」があり、この3つの所得控除は確定申告が必要です。そして、確定申告をする時には20万円以下の副業も申告が必要になります。

確定申告不要制度は、確定申告が不要な場合に利用できます。確定申告をする時には、たとえ副業の所得が20万円以下でも申告が必要になるので注意しましょう。

年末調整ではなく、確定申告で控除できるものをご紹介します。

雑損控除

雑損控除はあまり聞きなれない言葉かもしれませんが、災害や盗難等で資産に損害を受けた場合等に、一定の金額の所得控除を受けることができます。

ただし、災害等で損害を受けた資産であれば何でもいいわけではありません。

別荘、趣味、娯楽等で保有する資産や、貴金属、書画等で1個又は1組の価額が30万円超のもの等、生活に通常必要ない資産は該当しません。

医療費控除

確定申告をする方で、よく利用されるのが医療費控除ではないでしょうか。

平成29年(2017年)1月1日以降に開始したセルフメディケーション税制は、医療費控除の特例のため確定申告が必要です。

セルフメディケーション税制は従来の医療費控除との選択適用になるので、有利な方を選択しましょう。

「医療費控除は医療費が10万円を超えないと使えない」と思っていませんか?

医療費控除は必ずしも医療費が10万円を超える必要はありません。詳しくは下記の記事をご確認下さい。

-

-

医療費控除で保育料は安くなる?パートは10万円以下でも使える

続きを見る

寄附金控除(ふるさと納税)

ふるさと納税は寄附金控除です。最近はふるさと納税の寄附金控除を申告する方が増えています。

副業をすると、ふるさと納税の限度額が給料のみに比べて変わってきます。

ふるさと納税の限度額のシミュレーションについて下記の記事をご確認下さい。

-

-

副業、個人事業主の場合のふるさと納税の限度額をシミュレーション

続きを見る

住宅借入金等特別控除(住宅ローン控除)

住宅借入金等特別控除(住宅ローン控除)を受けるためには、マイホームを取得した初年度に確定申告が必要です。

確定申告をした翌年以降は年末調整時に控除できるのですが、初年度は確定申告をしましょう。

住宅借入金等特別控除(住宅ローン控除)は控除額が大きいので、忘れずに確定申告しましょう。

配当控除

上場株式等の中には、配当権利確定日まで保有していると配当を受け取る事ができる株式があります。

上場株式等の配当は「特定口座で源泉徴収あり」にしていると、確定申告は不要になりますが、受け取った配当を総合課税の配当所得にして、配当控除を受ける事もできます。

配当控除を受けると税金が還付される事もあるので、配当を受けた方は確定申告を検討してみましょう。

上場株式等の配当は、国税と住民税で異なる申告ができます。これについては話が長くなるので別の記事にします。

副業の確定申告をしないと損することがある

「副業を確定申告すると税金が増える」と思いますが、実はそうではありません。

副業を確定申告すると税金が戻ってくることもあれば、確定申告をしないと損をすることもあります。

「副業を申告=税金が増える」と思わないようにしましょう。

ライターの場合

ランサーズ、クラウドワークス、シュフティなどのクラウドソーシングを利用してライターの副業をしている方が多いです。

私もクラウドソーシングを利用しますが、クライアントによっては源泉徴収されていることがあります。

源泉徴収されている場合、報酬金額の10.21%(復興特別所得税含む)が源泉徴収されている金額です。

個人の所得税率は所得金額によって異なり、5%から45%です。

給料と副業の所得を合計して税率が5%の場合、ライターの報酬で徴収されていた税金が還付されます。

「ライターの所得が20万円以下」だからと確定申告をしなければ、税金が還付されません。

株の場合

特定口座で源泉徴収ありの場合、確定申告は不要ですが、場合によっては確定申告すると税金が還付されます。

証券会社ごとに口座を開設できますが、確定申告をしないと損益は相殺されません。

A証券会社で100万円の譲渡益、B証券会社で20万円の譲渡損失

この場合、A証券会社では100万円の譲渡益に対して税金が計算されます。

これを確定申告すると100万円ー20万円=80万円に対する税金になり、20万円に対する税金は還付されます。

譲渡損失は、確定申告をすると3年間繰越ができるので、株の譲渡で損失が発生した場合は確定申告の検討をオススメします。

アルバイトの場合

給料の源泉徴収は甲欄・乙欄によって金額が違います。

乙欄の給料に対する源泉徴収金額は、甲欄よりも多くなっています。

本業と副業の給料を合計すると税金が還付されることがあります。

副業の給料は乙欄で源泉徴収するのですが、実際には甲欄の金額で徴収されている場合が多いので、給料明細や源泉徴収票で確認しましょう。

ふるさと納税

ふるさと納税は、ワンストップ特例制度を利用している方がいます。

ワンストップ特例制度は元々確定申告が不要な方が利用できる制度です。副業をしている方はワンストップ特例制度が利用できません。

さらに、副業の所得が20万円以下で、市区町村に住民税のみ副業とふるさと納税(寄附金控除)の申告をした場合は、ふるさと納税の控除が住民税のみとなるため、自己負担が2,000円ではなくなってしまいます。

副業のワンストップ特例については以下にまとめています。

-

-

ふるさと納税は副業してる人は注意。ワンストップ特例が使えない

続きを見る

副業の税金

インターネットが普及し、副業元年と言われている時代となり、誰もが簡単に副業ができます。

「そんなに副業で稼いでいない」「副業はバレにい」と考え申告しないことはやめましょう。

「あ〜、申告していればよかった」と後で後悔しても遅いです。

税金のことを忘れて、副業で稼いだお金を全部使ってしまうと、後で苦しい思いをします。

そうならないためにも、副業の税金計算を知っておくことをオススメします。

副業をすると税金が発生します。副業の具体的な税金の金額については以下をご確認下さい。

-

-

主婦の副業は税金がいくらかかるのか?扶養範囲内でシミュレーション

続きを見る